Deviza alapú pénztermék

Szemelvényeket közlünk a nemrég megjelent könyvben közreadott tanulmányunkból.

Kötetünk írásaiból a Tisztelt Olvasó megismerheti azt a „speciális banki termék”-et, amit a közbeszédben „devizahitelnek” neveznek, és tájékozódhat a „devizahitelezés” történetéről, hazai és nemzetközi gyakorlatáról, jogszabályi hátteréről és annak változásairól egyaránt. Hazai és külföldi szerzőink között találhatunk jogászokat (ügyvédeket, bírákat), közgazdászokat, pénzügyi szakértőket, egyetemi oktatókat, de újságírót, politológust, szociológust, civil jogvédő szervezetek elkötelezett képviselőit is. Bízunk abban, hogy a szerzők eltérő látásmódja, megközelítési szempontjai tovább gazdagítják és pontosítják azt a meglehetősen ellentmondásos képet, amely eddig kialakult hazánkban arról a „deviza alapú kölcsön”-ként eladott „pénzügyi termék”-ről, ami mára sokszázezer honfitársunk számára súlyos anyagi-egzisztenciális gondok forrása lett. Kiadványunk széles körű hazai és nemzetközi összefogás eredménye.Célunk, hogy segítsük a „devizahitelezéssel” kapcsolatos tisztább és árnyaltabb kép kialakítását; a valós és objektív társadalmi tájékozódást; vitafórumot generáljunk a higgadt párbeszédhez, a konstruktív társadalmi és szakmai vitához, s a közös megoldások konszenzuson alapuló kereséséhez.Kezdeményezésünk egyedülálló a maga nemében, hiszen a kötetben megjelenő írások felfoghatók egy-egy részterületre koncentráló kutatási előtanulmányokként, s kiindulásul szolgálhatnak egy olyan nagyszabású empirikus összehasonlító szociológiai kutatáshoz, amely a „devizahitelezés” kialakulását, gyakorlatát, társadalmi következményeit, valamint lehetséges jövőbeni szociális hatásait vizsgálja hazánkban és külföldön egyaránt.

A könyv megvásárólható: https://rejtjel.hu/oldal/vevoszolgalat

Dr. Boós Tibor – Demeter Tamás

Deviza alapú pénztermék

Szinopszis

A pénzszolgáltatási szerződések, mint magánjogi szerződések joga, és a kereskedelmi banki hitelpénz létrehozásának, mint puha-jegybankpénznek, mint közjogi jogi tárgynak a kollíziója, nem feltárt a jogtudományban. Ezért a mind a tudományos (jogi, közgazdasági) közgondolkodástól eltérő nézeteket vallunk a devizaalapú hitelről, és eltérően írjuk le ezt a pénzterméket a tények és a jogrend szabályai alapján. Azonban ezek minden eleme mind a közgazdasági, mind jogi gondolkodásban léteznek.

Bevezetés

A tanulmány szerzői tényeknek tekintik azt, amelyek megtalálhatók a valóságban a pénzintézetek számvitelében pénztermékeik (hitel, kölcsön, lízing) szolgáltatásával kapcsolatban. Tehát a bankoknak és a pénzügyi vállalkozásoknak a könyvelésében, a mérlegében, és mérlegmagyarázataiban. Ezek az adatok az adósokkal szembeni követelésjoguk számszaki adatai, és az adatok közötti műveletek és azok eredményei. Követelésük joga ezeken a számlákon, számlavezetési adatokon, és könyvelési adatokon alapulnak. Nekünk is, de a bíróságoknak is az a feladata, hogy e tényeket megismerjék. Mert ezekből következik az, hogy egy adóssal szembeni és könyvelési adatként létező számla-követelésjog milyen jogviszony alapján válik az adós tartozáskötelezettségévé. És ez a követelésjog milyen pénztermék követelésjoga. Ez alapján vizsgálható, hogy egy pénztermék követelésjoga milyen jogszabályon alapul, és milyen jogalanyt hatalmaz fel ilyen követelésjog érvényesítésére, ilyen pénztermék szolgáltatására. Mely jogszabályok és melyik jogágba tartoznak, melyek magánjogiak, és melyek a közjog alá tartozók. Ebből következik, hogy a pénz mint termék, jogszerű vagy jogellenes, és annak szolgáltatása közjogi értelemben jogszerű, vagy jogellenes, egy adott szerződéses jogviszonyban.

Tehát megkülönböztetjük a szolgáltatási szerződést, mint magánjogi jogviszonyt, annak tárgyától a pénzterméktől, mind közgazdaságilag, mind jogi értelemben. Ez a különleges termék:

- a közjog hatálya alá tartozó kereskedelmi jegybankpénz létrehozására szóló pénzkínálat;

- különlegesen szabályozott mind ez a pénz, mind a kínálata (ÁSZF), mind a szolgáltatása (hitelszerződés),

- hitelszámla-követelés formájában létező hasznot hajtó pénz: negatív tőke.

Ezért a pénztermék egy magánjogi perben és a magánjog alapján nem értelmezhető, és nem is írható felül a pénzszolgáltatási szerződés jogértelmezése alapján, jogegységi határozattal sem, mert közjogi jogi tény, és jogalakító tény is: eleve közjogi követeléspénz, és követelésjog. Ez maga az adósság. A pénztermékben egy hitelintézet által létrehozni kívánt kereskedelmi jegybankpénz banki követelésjog és adósi tartozáskötelezettség egysége. Tehát jogviszony formájában létrejövő közpénz-jogviszony kínálat. Létrejöttének a feltétele, hogy ilyen, az ilyen közjogi hitel-pénz szolgáltatására magánjogi pénzszolgáltatási szerződés jöjjön létre egy kereskedelmi hitelintézet, és egy ilyen hitelpénzt igénylő adós között.

Egy adott polgári peres eljárás tárgya a szolgáltatási szerződés, de a szerződés tárgya a közjog hatálya alá tartozó közpénz. Hitel a neve magának a szolgáltatásnak is, de hitel, pontosabban hitel-pénz (lehetne) a neve a szolgáltatás tárgyának is. Mindkettő, külön jogi és közgazdasági tény, és a hitelintézet számviteli nyilvántartásának tényadataiban találkoznak.

Ennek a pénztőkének ez a jellege nem köztudomású. Míg a magánjogban a hitelszolgáltatás köztudomású, a hitelpénz közjogi, vagyis számviteli követelés formájában való létezése nem közismert. És az sem, hogy mivel eleve jogviszony, a hitelintézet követelésjogát nem a szerződés tartalmazza, hanem a különleges negatív-tőke speciális és közjogi számviteli joga.

A pénz, mint termék a pénzszolgáltatási szerződés tárgyaként maga is egy jogviszony. Nem dolog, nem tárgy. (Tisztában vagyunk azzal, hogy – bár ez tény – nehezen emészthető mind a közgazdasági, mind a jogi közgondolkodásban. Ezért ezt később részletesen is kifejtjük.) A pénzszolgáltatási szerződések a szolgáltatás és ellenszolgáltatás jogosultsági, és kötelezettségi tartalmát határozzák meg, de nem a szolgáltatás tárgyát. Így azt sem, hogy mi a számviteli követelése az adóssal szemben egy hitelintézetnek, vagyis mennyi a negatív tőkéje egy adósnak. A szerződésből le sem vezethető. És ez sem köztudomású!

A szerződés tartalma az, hogy hogyan szolgáltat egy pénzintézet, és hogyan teljesít az adós. Azt, hogy mit követelhet egy pénzintézet és mit köteles teljesíteni egy adós, azt a jogviszonyt a pénztermék közjoga tartalmazza, amely tehát a szerződésből nem vezethető le. Pedig az adósnak a szerződési akarata kialakításakor tudnia kellene azt is, hogy hogyan, és mit kap, és hogyan és mit fizet meg egy banknak, vagy mit fizet vissza egy pénzügyi vállalkozásnak. Mind a pénztermék követelésjogának, mind a szerződési akarat kialakítása körülményeinek, mind a szerződés tartalmának, a magyar és az EU joga szerint is jogszerűnek kell lenni. És a jogszabályokból levezethetőnek kell lenni. A jogalkalmazásnak is ugyanezen feltételeknek meg kell felelnie az ilyen pénztermék utólagos felülvizsgálatakor. A devizaforrás nélküli devizaalapú Ft-hitel pénztermék esetében ezek a feltételek mind hiányoznak! Ami a tényeket illeti, egy pénzintézet könyvelésében tényadatként nincs benne, az nem is követelhető, függetlenül a szerződés írott tartalmától, vagy annak értelmezésétől. De ami könyvelési adatként benne van, annak jogszabályon kell alapulnia. És ami benne van, azon túl nincs más elemi bizonyíték arra, hogy mit követel egy pénzintézet hitel-szolgáltatása során adósságként az adóstól, és hogy a pénzszolgáltatási szerződés tárgyaként mit szolgáltatott. Erről kell megállapítani, hogy miért, és hogyan, és miért azt az összeget, és abban a pénznemben követeli az adóstól közjogi jogosultságaként. És ezt jogszerűen teszi-e? És ha nem, melyek a jogkövetkezmények. A perekben e releváns tényeket a bíróságok nem vizsgálják indítványra sem, mert a legfelsőbb magánjogi bíróság ezt megtiltotta a bíráknak.

A hitelintézetek közjogi beágyazottságú pénzjogi logisztikai szolgáltatást végző magánjogi társaságok. Közjogi felhatalmazással bírnak negatív hiteltőke, azaz követelés formájában kereskedelmi jegybankpénz (puha jegybankpénz) „kibocsátására jogosultak, és annak kivonására is a megtermelt pénzzel megfizetett hitel arányában, a bevételükkel. A semmiből bevételt, valóságos tőkét állítanak elő a negatív követelés tőke szolgáltatásával. A negatív tőkét is tartalmazó hitel tőkerészének a jele az a csereeszköz, amit az adós negatív tőkéjére tekintettel a hitelintézet köteles kifizetni az adósnak (ez a csereeszköz valóban dolog): tehát sosem kölcsönzik a bankok a saját „pénzeszközüket, sem a betéteseik pénzeszközét, hanem az adós saját tőkéjének jelét kötelesek a hitelintézetek kifizetni az adósoknak.

A negatív, még nem létező hitel-tőkének vannak közjogi feltételei, és közjogi számviteli feltételei, amit a banknak teljesítenie kell, többek között az, hogy a hitel tőkerészét kérje egy tartozáskötelezettséget vállaló adós, és kifizesse a bank ennek a nemlétező, még negatív tőkének a jelét , mint a hiteltőkéjére hivatkozó adós követelését vagy bankjegy, vagy jóváírás formájában az adósnak. Amit dologi formában ekként kapott az adós, az az ő tulajdona, ezért ez nem kölcsön, nem is ezt fizeti vissza, mert ezzel nem tartozik, hanem a hitelét fizeti meg és nem „vissza. Mivel ez a sajátja az adósnak, ezért nem is ezt fizeti vissza, hanem a negatív hiteltőkéjét fizeti meg pozitív megtermelt valóságos pénzzel. És a hiteltőkéje, valójában nem a megkapott „jel összege, hanem a futamidő végéig számítható kamatos kamattal (tőkésített mindenkor esedékes kamattal) megnövelt tőke. A futamidő végéig megfizetendő, és a bank által bevételként privatizálható jövőbeli tőkeösszeg. Az adós ezt a negatív tőkéjét termeli meg a valóságban, részletekben, és fizeti meg a negatív hiteltőkéjét csökkentve, elemésztve. Ezt a tőkéjét a bank kezeli, míg ki nem vonja azt a megtermelt pénz arányában a gazdaságból.

A hitelintézetek közpénz formájában, kereskedelmi jegybankpénzt hozhatnak létre kiváltságként (mint valamikor csak a jegybankok), követelés, negatív tőke formájában. Ennek a szerződéskötéskor kifizetett tőkerész-jele juttatásával az adósnak, jogosulttá válnak a jövőbeli pozitív tőke megfizettetésének, követelésére. Ez a jog a szerződés tárgya: pénztermék a neve. És ezért jogviszony a pénz és nem dolog.

Az így értelmezett teljes visszafizetendő összeget a pénzszolgáltatási szerződésnek tartalmaznia kellene. Nem elegendő az, hogy a hiteltőke terhére nyújtott csereeszköz összegét, és az algoritmust tartalmazó képletét közli a hitelintézet az adóssal a teljes visszafizetendő pontos összeg közlése helyett. Ha ez a pontos összeg nem közölhető, mert devizaárfolyamtól függ annak összege, akkor ezt az ügyleti (és nem pénzpiaci) kockázatot, és annak tartalmát és okát az adósnak fel kell tárni az ÁSZF-ben, és azt a jogviszonyt is, amelyből ez az ügyleti devizaárfolyam kockázat ered. Valamint azokat a körülményeket is, amelyek ezt kockázatot növelik, vagy csökkentik. A hitelintézetek un. kockázatfeltáró sablonjai ezeket nem tartalmazzák.

I.A hitelpénz

- Minden modern pénz negatív hiteltőke formájában jön létre, pénztermék kínálattal. A hiteltőke nem dolog, nem tárgy, és nincs valóságtartalma, mert nem jött még létre mint manifesztum, hanem csak a jövőben megtermelendő megtestesülésre vonatkozó számlakövetelése egy hitelintézetnek.

- A jegybankok is hitelpénzként állítják elő egy állam költségvetése számára a kemény-jegybankpénzt, ahogyan a kereskedelmi bankok is fogyasztási célokra, vagy tőkepótlásként a puha-jegybankpénzt.

- Ez a kétféle jegybankpénz a pénzpiacon nem különbözik egymástól.

- Mindkét jegybankpénz pénztermékként jön létre, és létrejöttét a közjog szabályozza: a jegybanktörvény a kemény-jegybankpénzre vonatkozóan, és a kereskedelmi hitelintézetek által a kereskedelmi célra kínált puha-jegybankpénzt, a hitelintézetekre vonatkozó rendelkezések.

- A kereskedelmi banki pénztermék minden esetben a számviteli nyilvántartás szabályai szerint a hitelintézet könyvelésében számviteli adat, és számlapénz. (A költségvetés pénze a költségvetési törvény szerint a kemény jegybankpénz számvitelét és működését szabályozza. A továbbiakban ezzel nem foglalkozunk.)

- A számlapénz a valóság elve alapján tényleges nominális értéket, és pénznemet tartalmaz. Minden, a nemzeti valutától eltérő számviteli adatot és ezek összegzését a mérlegben az eltérő pénznemre vonatkozóan is Ft-ban kell megadni, és a devizára vonatkozóan is nyilván kell tartani, ha ez a deviza valóságos. Tehát külön kell kezelni a Ft, és a deviza forgalmat, de a devizaforgalmat a mérlegben Ft-értéken is meg kell jelölni, és a devizaforgalom devizában bonyolódik akkor is, ha Ft-teljesítés esetén tényleges deviza-átváltás történik.

- A hiteltőke nyilvántartása lehet egyben a hitelintézeti követelésjog közjogi felhatalmazása is (Számviteli tv., Hpt. Tőkepiaci Tv., Befektetések törvényi szabályai). De lehet csak nyilvántartási szabály, és a követelésjog szabályozását más közjogi szabály hordozza (Ft-hitel esetében a Számviteli tv. nyilvántartás szabályai, a valóság elve alól adott „mintha devizában követelésjogot szabályozó 250⁄2000.Korm rendelet 9.§. (19) bekezdése).

- Minden számlán nyilvántartott hiteltőke-követelés(pénz) a futamidő alatt, és a megtermelt pénz, és likviddé tett dolog, dologi értékű jog hitelintézeti bevételezésével és a bevételezés arányában kivonódik a pénzpiacról azzal, hogy a megtermelt valóságos pénz, hitelintézeti bevételként lép a helyére.

- A hitelintézetek kizárólagos közjogi jogosultsága, hogy számlakövetelés formájában a semmiből negatív hiteltőkét hozzanak létre követelésként, és e követelésjogukat mint jogviszonyt valamilyen pénztermék formájában létrehozzák, mint kereskedelmi kínálatot (ÁSZF-ben meghirdetve előre). Majd azt szolgáltassák egy magánjogi szerződés által közvetlenül, vagy pénzügyi vállalkozásokon keresztül közvetve.

- E követelésjognak vannak számviteli és jogi feltételei:

1. számviteli feltétele az, hogy bár a magánjogi szolgáltatási követelés majdan később jön létre, kínálati oldalon a közjogi követelésjog előbb jön létre egy jövendőbeli adóssal szemben a bank mérlegében, mint hogy a banknak ehhez bevételre lenne szüksége előzetesen. Tehát a semmiből teremti ezt a negatív tőkét az adósnak, mint banki _eszköz_t; a mérlegben mégis szerepeltetnie kell számviteli igényként forrás oldalon ugyanakkora értéket (legalább egy pillanatra). A forrás számviteli szakszó, vagyis a valóságban a negatív követeléspénznek más kapcsolata nincs a „forrással, nem abból ered: külön-külön bejegyzett könyvelési adatok. Csak mérlegadatok, nominális megfelelés értéken, de nem a forrásból lesz a követeléspénz, és az sem, ami az adóshoz kerül egy hitelintézettől bankjegy, vagy számlajóváírás formájában kifizetésként. Ennek a csereeszköznek a likviditását a hiteltől függetlenül, nem a hitelből (mert az csak követelés) teremti meg a bank, de az adós hiteltőkéjére tekintettel kifizetési kötelezettségként, mint a negatív hiteltőke tőkerészének jelét. Ennek ellenére a hitelkövetelés „forrás oldali finanszírozásának hívja a szakirodalom, holott a hétköznapi értelemben nem finanszíroz a forrás semmit. A hitel eszköz oldali adatával szemben forrás oldali adatot kell megjelölnie, de más kapcsolat nincs közöttük, nincs tőkemozgás, csak tőkemegfelelés. _A forrásoldali finanszírozás tőkekockázatos logisztikai tevékenysége a banknak._A hitelintézetek jogosultak arra, hogy forrásoldali finanszírozás helyett, eszköz oldali ellentételezése legyen a Ft-hitelszámlának. A szakirodalom ezt is „finanszírozásnak, sőt a számviteli zsargonnal is ellentétben, az eszköz oldali ellentételezés helyett (ahogy kezdetben még nevezték ennek) „forrásnak, deviza esetén „devizaforrásnak nevezik meg ezt, ami sosem volt forrás, sem számviteli, sem jogi értelemben: csak leplezése egy gazságnak ez a fogalmi cinizmus.

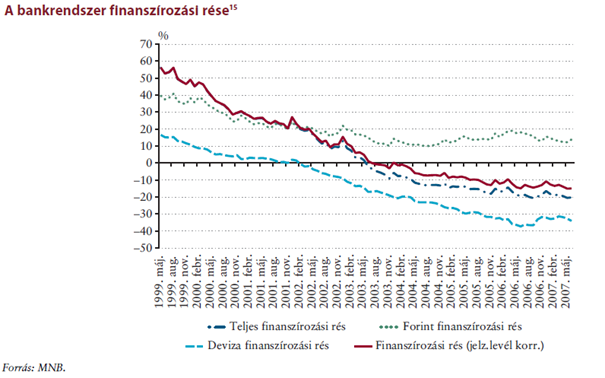

A bankrendszer finanszírozási rése

Az MNB ábráján megjelenő finanszírozási rés, a Ft-hitelezéshez szükséges klasszikus hitelforrások hiányát mutatja meg. A vízszintes koordináta a hitelkihelyezéseket mutatja, a források negatív tartományba haladása pedig azt, hogy a kihelyezett hiteleknek nincs klasszikus devizaforrása. A negatív mezőben nyíló olló, a távolság a kihelyezett hitelek koordinátájától a hiányzó források szükséges mértékét mutatja, amit a szintetikus deviza eszköz tölt ki a devizaforrás helyett. Ezt a növekvő rést tölti ki, a szintetikus deviza pénzeszköz (mint devizaforrás-helyettesítő pénzeszköz), mint a forinthitelt ellentételező, és forráspótló befektetési ügylet. (Balás Tamás−Móré Csaba: Likviditási kockázat a magyar bankrendszerben 13. o.; Jelentés a pénzügyi stabilitásról – 2006. április MNB 49. o.)

A Ft-hitel számlapénzből és szerződésből származtatott derivatíva, így ez a származtatott befektetési ügylet beágyazott a Ft-hitel-jogviszonyba. Ráadásul, szemben a klasszikus forrásokkal, ez forrásdeviza-kockázatot egyáltalán nem jelent a banknak, devizatőke hiányában, miközben az adóst a piaci árfolyamkockázatot meghaladó ügyleti kockázat terheli, amely a Ft. elleni shortolás a pénzpiacon.

De erről majd a devizaalapú hitelnél írunk bővebben, mint e tanulmány tárgyáról.

2. A negatív hitel követelésjogának a jogi feltétele pedig az, hogy ez a közjogi szabályozottságú kereskedelmi hitelpénz(negatív)tőke, közjogi jogosultságokkal felhatalmazott magánjogi társaságok (hitelintézetek) által kötött magánjogi szerződések útján, pénzszolgáltatási szerződések által kerül a pénzpiacra, válik az adósok tőkéjévé. Vagyis magánjogi hiteljogviszony jön létre hitelező és adós között a közjogi közpénz szolgáltatására. E szerződések a szolgáltatás és ellenszolgáltatás jogviszonyát, módját, és hogyanját, és ennek a jogosultságait és kötelezettségeit szabályozzák. De nem a szolgáltatás tárgyát! Mivel a tárgya maga is jogviszony, hitelintézeti követelésjog formájában létező, amely számlakövetelésként létező kereskedelmi jegybankpénz, valamilyen módon létrehozott puhajegybankpénz (pénztermék), amely egyben adósi tartozáskötelezettség is. Tehát a magánjogi pénzszolgáltatási szerződések tárgya, a hitel, közjogi szabályozottságú. A hitel szó jelenti a közjogi hitelpénzt, és jelenti a hitelezést, vagyis a hitelpénz magánjogi jogviszony keretében való szolgáltatását.

Tehát az adós szerződéses kötelezettsége a magánjogi pénzszolgáltatási szerződés alapján az, hogy ellenszolgáltatásként hozza létre és fizesse meg megtermelt pénzzel a hitelintézeti pénztermékbe foglalt, és közjogi követelésjogként a hitelintézet által létrehozott puhajegybankpénzt. Ez a követelésjog arra közjogi felhatalmazás, hogy a hitelintézet a számviteli szoftverjében az adóssal szemben negatív, majd a jövőben megteremtődő adósi tőkét kezeljen, amelyet a pénzszolgáltatási szerződéssel szolgáltat a futamidő végéig, és a törlesztésekkel arányban ki is von gazdaságból. A megtermelt pénzt pedig saját tőkéjeként (a létrehozott köz(hitel)pénz helyett) „elsajátítsa, privatizálja bevételként. Amikor a pénzszolgáltatási szerződést aláírják a felek, akkor a negatív hiteltőke összege nem csak az adós által kért szolgáltatandó összeget, a hitelnek a tőke részét, hanem a futamidő végéig, az aláíráskor számítható kamatos kamatát, vagyis a tőkésített (időről időre még meg nem fizetett kamatát) IS tartalmazza. Már a szerződés aláírásának a pillanatában a hitelintézet könyvelése ezt a követelést tartalmazza hitelkövetelésként. Ezért a negatív hitel összege, megegyezik a hitelintézetnek az adós által majdan összesen megfizetendő, és a hitelintézet által majd bevételként összesen elkönyvelhető privát tőkével. Közpénzből így lesz privatizált pénz, a bankok közjogi kiváltságaként, cserébe a logisztikai tevékenységükért. Kérdés, hogy elég alázatosak-e, és hálásak-e a társadalmaknak és a társadalmak államainak ezek a szolgáltatók? És más tanulmányra tartozik, hogy hogyan lettek ezek a szolgák a világ igazi urai? És pótolhatatlanok-e?

II.A deviza alapú hitel.

Jogalanyok közötti ügyletekben devizában való szolgáltatás, vagy ellenszolgáltatás a szocialista rendszerben, és a rendszerváltoztatást követően is, csak miniszteriális, illetve MNB engedély alapján volt lehetséges. A magyar devizagazdálkodás kötöttsége és tervezhetősége érdekében megkülönböztette a devizabelföldi és a devizakülföldi fogalmát. Az EU-ba történő belépésünkkel azonban le kellett zárni a pénzpiaci rendszerünk, és a pénzgazdálkodásunk teljes átalakítását. Ennek részeként a devizában való szolgáltatás számviteli rendjét is meg kellett teremteni. A pénzintézetek esetében is. A Számviteli tv. általában a gazdálkodó szervezetekre, és a Szt. felhatalmazása alapján a pénzintézetekre a 250/2000. sz. rendeletében a Kormány teremtette meg ennek számviteli szabályait. A devizaalapú Ft-hitel szempontjából csak jelezzük, hogy ez a pénztermék a magyar hitelpiacon, csak 2003. utolsó hónapjaiban jelent meg, így ezt nem is szabályozta és nem is szabályozhatta e két jogszabály. (Téves az az állítás, hogy ez a kormányrendelet hozta létre a devizaalapú hitel követelésjogát és számvitelét, már 2000-ben. A rendelkezések csak deviza forgalomra, ezen belül a forrásdeviza forgalomra vonatkozott.)

A pénzintézetek számára a devizaforrású Ft-hitel számviteli alapját teremtette meg, és nem a „mintha deviza-alapúságot.

Egy hitelintézet három klasszikus devizaforrást rendelhet egy Ft-hitel mellé, ha nem forint-forrást használ.

- A devizabetétek meghatározott és szabályozott százalékát devizaeszközként használhatja a hitelintézet, és forrásként könyvelheti a Ft-hitel könyviteli feltételeként a mérlegében. (Megjegyezzük, hogy ez a megfelelés egyes hitelek megfelelése – Ft-hitel-eszköz és devizaforrás között – de a mérlegben mindig az összes szerződésre vonatkozó megfelelés.)

- Jelzálogszerződés esetén a kereskedelmi hitelintézet jelzálog-értékpapírt állíttat elő arra jogosult pénzintézettel, és devizáért értékesítve jut devizaforráshoz.

- külföldi banktól devizahitelt kér – ami a hitelkérő tartozásaként jelenik meg, a hitelnyújtónál követelésként jelenik meg dologi tőkemozgás nélkül –, amely banki devizakockázat, valós devizatőke kockázat, mert devizában tartozik egy külső partnerbanknak.

Devizaforrás esetében a bank a devizatőke kockázatát, a saját devizatartozását mérlegen kívül kezeli derivatív (a hitelezésből származtatott) ügyletben egy partnerbankkal. Ezt az un. árfolyamkezelést nem tekintette az EUB a Lantos féle ügyben befektetésnek, azon túl is, hogy az elhibázott bírósági kérdésre az volt a jogértelmezése, hogy a hitel, a devizahitel nem lehet befektetés. Nem is az. A devizaalapú hitel ugyanis befektetéssel vegyes Ft-hitel, hibrid jogviszony. Erre kellett volna rákérdezni, ha a magyar bíróság a tényállás, és a bizonyítási eljárás lefolytatása után kért volna jogértelmezést. A Luxemburgi bíróság észlelte is ezt. Mégis, a Lantos ügyből a magyar bíróságok azóta is csak azt hallják ki az ítéletből, hogy a devizaalapú Ft-hitel nem befektetés. És ha idézik is az EUB rendelkezéseit, sosem idézik azt, hogy a Luxemburgi Bíróság minden magyar bíróságra kötelező erővel írta elő azt is, hogy a tényállást fel kell tárni, a bizonyítást le kell folytatni, utána lehet jogértelmező kérdést feltenni!

Ahogy írtuk, a tények a hitelintézet könyvelésében vannak, közjogi követelésjogot jelentő adatként, az adóssal szembeni hitelszámlakövetelésként: egyszerre Ft-követelésként és egyszerre devizakövetelésként. Két számla, két követelésként. Ezt tárhatná fel a bíróság, és ennek a közjogi eredetét. Ezeknek az adatoknak számlaforgalmaknak az összevetését kellene elvégeznie a szerződéssel, és a jogszabályokkal. Nem azt, amit a bankok állítanak erről, vagy a számlaforgalomról, hanem amelyek valójában a könyvelésben vannak. Ugyanis azok a tények.

A 6/2013-as jogegységi döntés azonban éppen ezt tiltja meg! Pedig nem vitás az, hogy a közösségi jog részét képező precedensjog, és jogértelmezés elsődleges az EU jog sérelme esetén. És a bíróságoknak ezt a jogsérelmet kötelességük elbírálni hivatalból is, még inkább akkor, ha egyedi ügyben az adós erre még hivatkozik is. A Lantos ügyben az EUB több rendelkezése figyelmeztet is arra (C-312/14. sz. ügyben hozott ítélete 56. pontja 60. pontja 68. pontja 76.pontja és 80. pontja, a ˛C-604/11. sz. ügyben hozott ítélete 43. pontja és 44. pontja.), hogyha egy hitelhez derivatív ügylet is társul, a bíróság köteles megvizsgálni, hogy ez a banki devizatartozás árfolyamkezelése-e, vagy a Genil féle ítélet szerinti befektetési ügylet-e, az adóssal szembeni devizatőke(követelés) nyilvántartási számlájával? Ezt nem vizsgálja egyetlen magyar bíróság sem. Ez alkotmányos jogsérelme az adósnak, mert a csatlakozási szerződéssel, és e ténynek az Alaptörvény részévé tételével, a közösségi jog sérelmét jelenti a Genil féle ítélet jogértelmezését nem alkalmazni. Az adós kárára! Ennek tovább gondolását rábízzuk az olvasókra.

A devizaforrás nélküli, ún. devizaeszközzel (pénzügyi instrumentummal) ellentételezett Ft-hitel másféle pénztermék a bankok szolgáltatásában, mint a devizaforrású hitel. (De ez a pénztermék sosem lett engedélyeztetve, mert – bár minden elemében és következményében egymástól eltérnek – azt állította erről a Pénzügyi Szervezetek Állami Felügyelete, hogy ez a kétféle pénztermék azonos, mindkettő hitel-pénztermék.) A devizaforrású hitel-pénztermékben a devizaelem, a bank tartozása, ami valós tőkekockázat, és ezt „árfolyamkezeli derivatív ügylettel. Míg a deviza alapú hitel (devizaforrás nélküli Ft-hitel) esetében az adóssal szembeni devizakövetelését viszi ki az adós tudta és beleegyezése nélkül egy olyan derivatív ügyletbe mérlegen kívül, amellyel előállítja rendszer szinten az adós valós devizakockázatát a futamidő végéig. Amely árfolyam-veszteséget forintosítva a Ft-hitel követelés növelésével az adósra terhel. Árfolyamnyereség esetén pedig bevételez, és nem osztja meg az adóssal. És ez a derivatív befektetési ügylet nem árfolyamkezelés, hanem devizaforrást helyettesítő befektetési ügylet, amely a Ft-hitel valutaneme, és az adós törlesztésének kötelező Ft-valutaneme elleni shortolás. Mintha az adós önmaga ellen shortolná a Ft-ot a futamidő végéig, és ki sem tud szállni a tartozáskötelezettsége alól. Miközben a banknak semmilyen devizatőke-kockázata nincs, csak devizaárfolyam nyeresége az adóssal szemben. Hogy ez hogyan működik, a szintetikus deviza elemzésénél fejtjük, mert ez a Ft. elleni shortolás, ez a derivatív befektetés az, amit szintetikus devizának hívunk, és amit a bankok devizaforrásnak hazudnak. És amiről a jogegységi határozat azt állítja, hogy ehhez semmi köze az adósnak. Ennek a szintetikus devizának a hogyanját is elmeséljük. Ezt nem tárják fel a bankok, a bíróságok és jogalkotók és farizeusok, pedig ennek tényei, legalább is a kiinduló és záróadatok, ott vannak a bank könyvelésében, és csak ott! A közgazdasági gondolkodás ezt pontosan tudja, de a jogi konzekvenciáját sem ez a tudomány, sem a jogtudomány sosem vonta le, és nem dolgozta ki, nem tette a közgondolkodás részévé.

A pénzszolgáltatási kötelmi jogviszony fogalmára alapvetően téves a bíróságok álláspontja, mert releváns az, hogy milyen pénzterméket nyújt a szolgáltató bank. Miben állapodott meg valójában a bank és adósa, milyen pénztermék a szolgáltatási szerződés valós tárgya, és ez a szerződési okiratból levezethető-e? Egy adott pénztermék-jogviszonyban lévő banki követelésjog , amely egyben egy adós tartozáskötelezettségévé válik, ha aláírja egy adott pénztermék szolgáltatására vonatkozó szerződést egy bankkal. Ezért ezt a pénzterméket önálló termékként kellett volna a bankoknak bemutatnia és engedélyeztetnie a korabeli pénzintézeti felügyeletnek. Éppen ellenkezőleg cselekedett: nem tekintette hibrid pénzügyi terméknek, amely külön engedélyt igényelt volna.

A banknak nem csak hitelintézeti, közpénz-előállító prudenciális kötelezettségei vannak, hanem az adóssal szemben is fennállnak a hitelpénz előállításának prudenciális kötelezettségei a pénzszolgáltatási szerződéssel kapcsolatban). Hogy melyek ezek, azt a Hpt. és a befektetői pozíciót elfoglaló (abba belehelyezett) hiteladósra vonatkozóan a befektetésre vonatkozó banki közreműködés, és a befektetési, és a befektetéssel vegyes hitelezési előírása foglalják magukban. Azt pedig, hogy a pénzszolgáltatásával kapcsolatban melyek azok a prudenciális kötelezettségek, amelyek meghatározzák egy szolgáltatási szerződés kötelező tartalmát, azt a 48/2008. jogértelmező EK irányelv határozza meg, amelynek tartalma nem jelenik meg magyar jogszabályokban sem, és a bírói gyakorlatban sem. Ez az EK irányelv értelmező jogszabály, amely nem jogot alkotott, hanem visszamenőleges hatállyal értelmezte az adóssal szembeni banki prudencia kellékeit. Ebből egyet emelünk ki, a leglényegesebbet. Minden fogyasztói szerződésnek tartalmaznia kell, de értelemszerűen minden pénzszolgáltatási szerződésnek is (jelzálogszerződések esetén értelemszerűen minimum követelményként), hogy mennyi lesz a futamidő végéig megfizetendő adósi kötelezettség. Ezt összeg szerűen kell tartalmaznia. A devizaalapú Ft-hitel esetében ez azt jelenti, hogy a Ft-ban nyújtott szolgáltatás, amely csak Ft-ban teljesíthető az adós részéről, pontos összegben mekkora Ft-befizetést jelent kötelezettségként az adósnak a futamidő végéig. Ez az adósi kötelezettség devizában való nyilvántartása miatt nem lehetséges a szerződéskötés aláírásakor, mert a devizaárfolyam változását a hiteltartozás Ft összegére át kell számítania a banknak, az ilyen pénztermék számvitele szerinti közjog alapján. Tehát sosem tudta egy adós, hogy ténylegesen mekkora összeget kell majd megfizetnie a futamidő végéig. Ez nem pénzpiaci árfolyamkockázat, hanem a deviza-nyilvántartású Ft-hitel ügyleti kockázata, mert ez egy ilyen pénztermék. És mert összetett jogviszonyú pénztermék, hiszen a hitelviszony forráshiányos, és ami ezt pótolja, az maga is egy kockázatos befektetési ügylet, amely biztosan devizaárfolyam drágulást idéz elő a Ft-tal szemben. És ez az árfolyamdrágulás biztos banki árfolyamnyereség, mert a 250/2000. Korm. rendelet 9.§. (19) bekezdése alapján kötelező a banknak az adóssal szembeni Ft-hitelkövetelését ezzel megnövelni Ft-ban. Ez a pénztermék banki (közjogi és nem a szerződés alapján fennálló) követelésjogának Lex specialisa. Hogyan állítja elő a bank ezt a biztos banki nyereséget, és miért nem valami végzet, ami előre nem volt látható? Elmondjuk.

Természetesen a szintetikus devizapozíció felépítése egy adott bank, és az egész – szintetikus deviza alapú Ft-hitelezési – piac felépítése az adósok és az ország kárára, azok teljes összegében jelenik meg. De ennek az összességnek minden egyes devizaalapú szerződésben ott vannak az egyéni adatai. a) Az adóssal szemben a hitelezés megnyíltakor mind Ft-ban, mind devizában, tehát kétszer követeli számlán, és ezért két számlát nyit a bank egyetlen adósi tartozásra. És amikor felmondja a szerződést egy bank, akkor is két számlán tartja nyilván abban a pillanatban a követelést. Devizában követel, és átszámítja a Ft-számlára az árfolyamnövekedést hitelkövetelésként. A törvényi forintosításkor ezt utoljára tette meg. Ha nem lett volna törvényi forintosítás, ma is ezt végezné el. Magáról az átszámításról később még írunk.

Megjegyezzük azzal a téves dogmával szemben azt is, amely szerint a „kölcsön tartozás a szerződéssel rögzül, hogy a hitel nem kölcsön, és az adós tartozásának összege sem rögzül, főleg nem a szerződés alapján. A szerződésnek ugyanis nincs kihatása a hitelintézet közjogi követelésjogára, arra, hogy mit követel a bank az adósát. Csak arra van kihatása, hogy hogyan követel. A követelés-pénztőkét a szerződésben egyetlen szó jelzi: hitel, hitelkövetelés. Az pedig az adós és a bíró számára sem levezethető a szerződésben szereplő tőke összeg és a THM %-a alapján. Az a tény, ami hitelkövetelésként a bank könyvelésében a szerződés aláírásakor nyilván van tartva.

A tőke vételi árfolyamon rögzül, a törlesztő részlet eladási árfolyamon számítódik, ezen spekulatív megoldást választva, „értékállósági, „kirovó-lerovó szerződési kikötésként értelmezik a bíróságok devizaelemet. Miközben a „deviza-alapúság a szintetikus hitelpénz közjogának a terminus technikusa. Aminek a tartalma az adós által törlesztendő tőkére vonatkozóan azt jelenti, hogy a hiteltőke (követelés-pénztőke) is a mindenkori eladási árfolyamra van számítva, és nem vételi árfolyamon rögzítve. A hiteltőke (létrehozott és törlesztendő (követelés-pénz)tőke – tehát nem folyósított tőke – és a futamidő végéig számított tőkésített, tehát kamatos kamattal az adós által megfizetendő teljes hiteltartozás. A szerződés aláírásától kezdődően ezt a követelést tartja nyilván a hitelintézet), törlesztése is eladási devizaárfolyamon történik, és amit törleszt, azt is mindenkor átszámítják a Ft-hitelkövetelésre. Pontosabban a törlesztés előtti korábbi Ft-hitelkövetelést számítják át devizára vételi árfolyamon, majd ezt az összeget eladási árfolyamon vissza a Ft-követelés számlára. És ezt törleszti eladási árfolyamon számolt devizáról Ft-ra számított értéken az adós a soron következő törlesztőrészletkor. Tehát az adós ezt a forinthitelt törleszti forinttal. És erre a forinthitelre, követelés pénztőkére minden devizadrágulás átszámítható az adóssal szembeni devizatőke-nyilvántartási számlájáról a vele szembeni Ft-hiteltőke követelés számlára. Arról a devizaszámláról, amelyet a bank sohasem szolgáltatott.

Az adós számára nem volt ismert, és nem is lehetett ismert a szerződés aláírásakor az a Ft összeg, amit majd vissza kell fizetnie. A fogyasztói hitel- szerződésnek a közös és egyező akaratelhatározásra vonatkozó kritériuma eleve nem álltak fenn. Ennek hiányában semmilyen szerződés sem jöhetne létre. Kivéve, ha egy befektető vállal ilyet. Ennek alapján mi magyarok, 5.600.000 ilyen befektetést vállaltunk az egzisztenciánk rovására, a nemzeti valutánk leértékelésére. Igen?!

III.Szintetikus deviza

Ha egyszeri devizaforrással rendelkezne a hitelviszony, akkor az adósnak nem keletkezne devizaárfolyam-vesztesége. Ugyanis a devizaforrás kizárólag banki tartozáskötelezettség, ahhoz semmi köze az adósnak, és a hitelének, hogy miként lát el forrással egy hitelviszonyt a könyvelésében, a mérlegében a bank. Pontosan az történik, ami a devizaalapú hitelek törvényi forintosításakor megtörtént. A MNB devizaforrást biztosított a kereskedelmi bankoknak ahhoz, hogy a hiányzó devizaforrást állítsák be a könyvelésükbe a Ft-hitelek közgazdasági és jogi feltételeként, a befektetési műveletek helyett , és ez, és ne a szintetikus deviza-ügylet ellentételezze mint devizaeszköz a Ft-hitelt. Ezzel kivezették a befektetési ügyletet a Ft-hitel mellől, megszűnt hibrid jogviszonynak lenni, de „devizaalapúnak is, ez a kártékony hitelezési forma. Meg is szűnt a továbbiakban ennek az ügyleti devizakockázata. Sajnálatosan, a Ft elleni shortolással elért devizaárfolyamon történt a forint-hitel tartozás kiszámítása. Vagyis az addig elért nyereséget realizálhatták a bankok, csak a jövőre nézve nem állíthatnak elő devizanyereséget. Más lett volna a helyzet, ha a szerződéskötéskori vételi árfolyamon történik meg a forintosítás, mint például Romániában a nemzeti valutára.

A szintetikus devizával ellentételezett Ft-hitel befektetéssel vegyes hitel. Mi is ez a befektetés? Képzeljük el, hogy spekulánsok vagyunk és a brókerünk nyittat egy banknál egy Ft-folyószámlát, amin Ft-ot helyezünk el egy ügylet költségeire. Tehát adósként a bankkal szembeni követelést állítunk elő ezzel. Majd nyitnak nekünk egy devizatőke nyilvántartási számlát, amely devizakövetelése a banknak velünk szemben. Ennek feltétele, hogy a követelés fedezetéül értékpapírt, vagy aranyat, vagy ingatlanfedezetet nyújtsunk jelzálogot alapítva a bank javára. Ez a devizahitel lesz a mi spekuláns tőkénk. Kötünk a brókerrel is egy szerződést, hogy ő befekteti mérlegen kívül a bank hozzájárulásával ezt a negatív tőkénket, és lebonyolít vele egy derivatív üzletet. Tőkemozgás nincs, csak valamilyen nyereségre játszik vételekkel, eladásokkal, árfolyam-fogadásokkal stb. Ha nyereség van, akkor a befektetési szerződés alapján azon osztozunk a brókerrel, a bankkal, és a nyereségünkkel növelik a Ft folyószámlánk összegét. Ha veszítünk, akkor felszólítanak minket, hogy fizessük be a folyószámlára a teljes veszteséget. Ha a negatív tőkénkkel tovább játszunk, akkor visszanyerhetjük a veszteséget, és az éppen aktuális ügyletből megszerzett, mondjuk, értékpapírok eladásából megfizetjük a devizahitelünket. Ha még így is veszteségünk lenne, akkor azt befizetjük a folyószámlánkra, és arról leemeli bank. Eközben a bróker tájékoztat minket minden ügyleti folyamatról, és eldönthetjük, hogy kiszállunk nyereséggel, vagy veszteséggel, visszakapjuk a fedezetet is abban a mértékben, amennyit nem használtunk fel az elszámoláskor veszteség kiegyenlítésére.

Szintetikus deviza ügylet esetén majdnem ez történik… csak egészen más következményekkel. Ebben is van Ft-számlája az adósnak, csak ez nem az ő követelése a bankkal szemben, hanem a bank Ft-hitel követelése az adóssal szemben. Ebben is van devizatőke nyilvántartási számla a bank devizaköveteléseként az adóssal szemben. Azért van, mert devizában tartja nyilván követelésjogként az adóssal szemben azt a Ft-hitelt, amit a számvitelében szintén nyilvántart. Tehát mindkettőt nyilvántartja a könyvében (Szt. 60.§.), pedig ebből csak egy az, amely követelésjogot is hordoz (250/2000.Korm. r. 9.§.(19)). Ez a számviteli anomália megszűnik akkor, amikor a követelésjogot hordozó devizakövetelés-nyilvántartási számlát kiviszi mérlegen kívülre, mint banki eszközt. Ez az adós számlája, akárcsak a Ft-hitelszámlája. Mégsem tud erről az adós, és nem is járult ehhez hozzá. Azt sem tudta a szerződés aláírásakor, hogy deviza-árfolyamkockázatot nem csak a törlesztő-részletekre vállalt, hanem arra a visszafizetendő Ft-hitelösszegre is, amit törleszt. És azt sem tudja, hogy a Ft értékű jelzálog-ingatlana a devizatőke-nyilvántartási számla fedezete. Mint a spekulációnál.

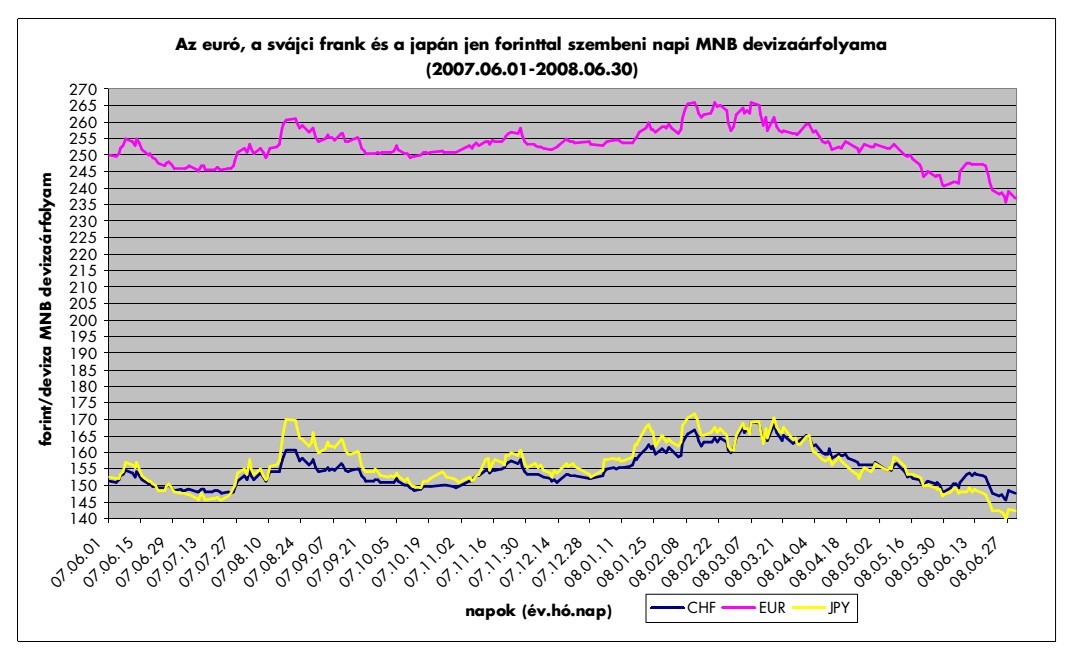

Megjegyezzük, hogy az adósnak azért nem volt tudomása arról, hogy ez nem csak a törlesztő részlet kockázata, hanem a hiteltőke kockázata is, mert nem erről tájékoztatták. Mindennapi kockázata ugyanis – vélhette –, hogy a havi bevételéből a havi törlesztő részletet tudja-e majd fizetni? Erről azt mondták neki, hogy +- 15 százalék eltéréssel kell számolnia, és bemutatták neki a nyilvántartó devizák árfolyamingadozásáról szóló grafikont.

Árfolyam diagramm a Raiffeisen Bank kockázatfeltáró nyilatkozatában (2008)

Bölcsen, vagy galádul azonban, nem mutatták meg a grafikonnak az előzményét, és a majdani trendjét. Azt, hogy a csúszó-leértékelés (1995-2001), és a Ft +- 15 %-os intervenciós árfolyamsávja 2003-2008 között elleplezte a nyilvántartó devizák piaci árfolyam-trendjét. Így azt is, hogy a Ft előbb-vagy utóbb, de követni fogja ezt a piaci trendet, és utol fogja érni a devizák drágulási trendjét. Az ilyen devizákban felépített hitelpiac ezt pedig gyorsítani fogja, és ha az ilyen hitelpiac összeomlik, akkor azonnal a helyére kerül a Ft/deviza-árfolyam, a devizadrágulás trendjében. Ez be is következett. Azonban nem a bankok terhére, hanem az adósok terhére. De az bizonyos, hogy az ilyen pénztermékek kihelyezésekor a bankok tudtak erről a trendről, és az adósok nem. És a bankok tudták, hogy a devizaalapú hitelpiacnak milyen következményei lesznek, és azt nem ők fogják viselni. És azt is tudták, hogy a hosszúlejáratú devizaalapú Ft-hitelpiac a szerződések futam idejének végéig, de 5-6 évig sem tarthatók fenn. Hogy miért, azt később leírjuk. 1

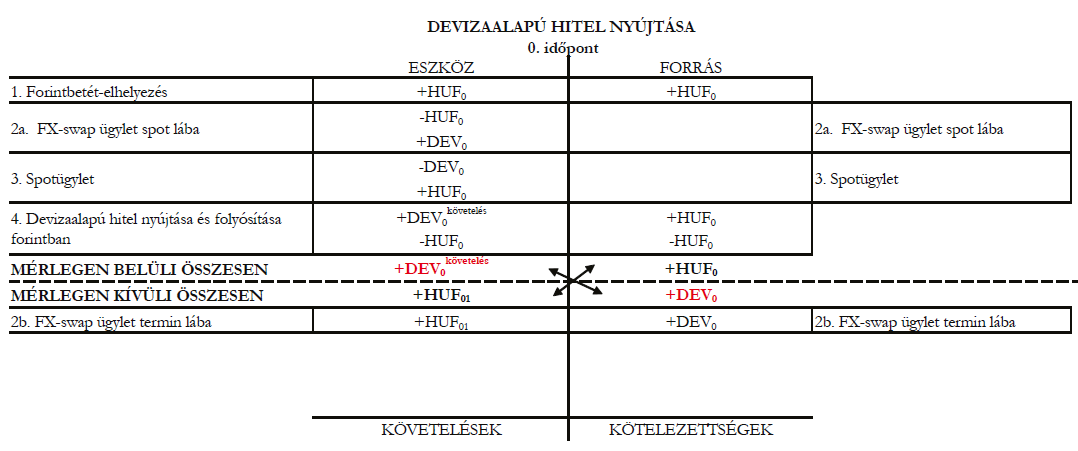

A szintetikus deviza esetében a hitelező bank egy partnerbankkal köt egy derivatív ügyletet az adóssal szembeni devizakövetelés számlájával és mérlegen kívül arra, hogy az adóssal szembeni devizakövetelés-számla devizaneme hogyan viszonyul ugyanolyan értékű EUR számla devizaneméhez (különböző swap ügyletek voltak ezek leginkább). És meghatározott időben hogyan alakul majd ez a viszonyulás. Ennek az ügyletnek van egy kezdő időpontja, spot láb, és egy lezáró időpontja, ez a termin láb. A hitelező bank ezért díjat fizet a partnerbanknak (az adósi törlesztések kereskedelmi árfolyam árrése volt ennek a fedezete, mint banki bevétel: az a bizonyos vételi és eladási árfolyam-különbözet). Az ügyletre tekintettel a partnerbank Ft-forrást nyújtott a hitelező banknak, amit be is könyvelt a hitelező a mérlegébe, ezzel megteremtette a forint hitel számviteli feltételét, Ft-forrást (tehát nem devizaforrást). Majd a hitelező bank ezzel a forrással nyomban kiegyenlítette tartozását a partnerbanknak közvetlenül, vagy az adóssal szembeni devizakövetelés számlán keresztül (forrással ellátva azt is) a partnerbanknak. Ezzel zárták a derivatív ügyletet mérlegen kívül, és az adóst szólították a pénztárhoz, hogy viheti a kért tőkéje jelét bankjegyben, vagy számlajóváírással. Mert a hitel számviteli és jogi feltételei teljesültek, a negatív Ft-hiteltőke létrejött devizaforrás nélkül. És banki devizatőkekockázat nélkül.

De az első, és minden azt követő befektetési ügyletet még el kell számolni. Miközben az idő haladt, és volt árfolyammozgás is. Ez az adós első törlesztésekor történik és utólag. A Ft-törlesztést a bank átszámítja devizára (nem átváltja, ezért nem valóságos a devizaeladás, és ezért nincs bizonylata). Majd egy deviza-technikai számlán keresztül csökkenti az adóssal szembeni devizakövetelést a bank (előbb a futamidő végéig számított kamatot nagyobb arányban, majd a tőkét). És a 250/2000. Korm. r. 9.§.(19) bek. alapján átszámítja a törlesztést és a devizakövetelést is Ft-ra. Devizaárfolyam-nyereségét bevételként megtartja a Ft-törlesztésből, a veszteséggel pedig pedig növeli az adóssal szembeni Ft-hitel követelést.

Miért nem lehetett ezt sokáig észrevenni, csak akkor, amikor beütött a baj? Azért, mert ez a hitelezés egy hitelpiac keretében történt, rendszerszinten kartellben, és piramisjátékként felépítve.

- Rendszerszinten úgy építette fel a bankrendszer a hitelpiacot, hogy a mesterségesen megemelt (akkori MNB) Ft-kamatszinthez képest, banki forrástőke kockázata nélkül kínálta a devizaalapú hitelt. Az ilyen befektetéssel vegyes hitelek a hitelkínálat 10 %-át sem érhették volna el. Nálunk csak a fogyasztóhitelek elérték a végén a hitelpiac közel 80 %-át, az önkormányzati és a vállalkozói devizaalapú hitelek nélkül!

- Kartellben, mert a hitelintézetek összehangoltan ezt kínálták ténylegesen, ezt a pénzterméket. És ennek a pénzterméknek a követelésjoga, számviteli szabályként csak 2008. január 1. napján teremtődött meg. Azt megelőzően törvénytelen, JOGELLENES volt. (Tardos Ágnes: A pénzügyi instrumentumok elszámolása IAS – US GAAP – magyar szabályozás)

- Mert az ilyen hitelpiacnak a felépítéséhez mindig több hitelt kell kihelyezni, mint amennyi már korábban ki volt helyezve, vagyis exponenciálisan kell növelni az ilyen hitelkihelyezést (piramisjáték). Ugyanis a szintetikus devizaügyletben és a hitelhez kapcsolódóan folyamatosan Ft/Dev. Dev/Ft átszámítások zajlanak, amelyek az egyes adósokkal szembeni egyedi számlakövetelésekben meg is jelennek a mérlegen belül is, mint tényadatok (amelyeket a bíróságok nem vizsgálhatnak). A pénzpiacon a valós tőke, a hiteltőke, a derivatív tőkemozgások egymástól nem különböznek. Vagyis az ellenőrzött és szabályozott jegybankpénzek (a mérlegben), és a derivatív nem szabályozott és nem ellenőrzött jegybankpénzek és származékaik (a mérlegen kívül) valóságos tranzakciókként jelennek meg, alakítják az árfolyamokat is. A hitelkihelyezéskor legalább két tranzakció a Ft árfolyamának erősödésére hat, míg törlesztéskor, és itt beleértve a végső törlesztést is, amikor egy hitel bedől, a Ft-árfolyam gyengülését okozza e kettő hiánya. És amíg több hibrid-hitelt helyeznek ki a bankok, addig Ft-erősödés (felülértékelés)történik. Ez a két plusz tranzakció az, hogy egyáltalán deviza alapon helyezik ki a Ft-hitelt, tehát Ft tőke jelenik meg, mintha devizából Ft-vétel történne. A másik tranzakció, hogy a jelzálog-értékpapír vételára Ft-bevételként számolódik el, és banki tőkévé válik a piacon, illetve egy deviza-derivatíva fedezeteként Ft-értékű ingatlanok vannak talpon. Törlesztéskor e kettő hiányzik már, bukáskor azonban a Ft-ért „vásárolandó menekülő valuták árfolyama nő a Ft-hoz képest, mert a „Ft keres devizát tranzakciók aránya lesz nagyobb a befektetési ügylet átszámításaiban.

Hogy mégsem látványos ez a piramisjáték építésekor, csak a piacot befolyásoló egyéb körülmények hatása miatt van. Ezek:

- A szintetikus deviza hitel ugyanaz, mint az amerikai másodlagos jelzálogpiac, csak nem dollár-dollár alapon, hanem idegen devizában történik az eladósítás. A derivatív hitelbuborék konjunktúrának látszik, pénzbőségnek, csak a kipukkadásakor derül ki, hogy az adósok egzisztenciális vesztesége az banki nyereség lesz. És nem is volt más célja a bankoknak, mint felfújni, és hamar elérni a buborék katasztrófáját. A hitel-profiton túl az adósok vagyonának privatizálása, adósságuk örökítése utódaikra volt a bankok érdeke és célja. Különben nem értékesítették volna ezt a pénzterméket. A derivatív lufi kockázatát ugyanis pontosan ismerték. És ahogyan ma sem közismeret ennek működése, bármikor újra fújható egy idő után a mai pénzrendszerben. Tehát a pénzpiac működtetői és minősítői a Ft beárazásokkor, a Ft bőséget nem értékelték túl, mert tudták, hogy ez is lufi. ( Asztalos László: A globális pénzteremtés kettős körforgása (A „parallel banking pénz- és inflációelméleti alapjai)

- Az idegen devizában történő eladósítása egy fogyasztói társadalomnak, beárazza a bankjait, városait, ingatlanjait, és a valutáját is, mindent. Minél nagyobb mértékű a derivatív devizában való eladósítás (szintetikus deviza), annál inkább leminősítik azt az országot, a valutáját, a hitelpiacot, és részvevőit is, mindent.

- A csúszó-leértékelés és az intervenciós sáv alkalmazása a hitelkihelyezési expanzióban a Ft/Deviza arányt eltérítette a piaci beárazásoktól, valójában elleplezte azt a tendenciát, hogy például a CHF folyamatosan drágult a modern időkben a magyar valutához képest. Ezt a trendet elleplezte ez a pénzpiaci intézkedés, és nem véletlen, hogy ennek grafikonjait mutogatták az adósoknak, és nem a trendet. Ez volt a beetető +- 10 % árfolyam-ingadozás meséje. Persze …5-20 évig… Csak azt nem mondták, hogy mi a trend, és ha csúszó-leértékelés már tarthatatlanná válik, éppen a hibridhitelek miatt, a CHF árfolyama a Ft-hoz képest utoléri pár nap alatt a trendjét, és egyszerre fog egy teljes hitelpiac, és minden szerződés arra a CHF/Ft arányra beállni(a Ft felülértékelése eltűnni) amit a csúszó-leértékelés két változata (a normatív és az intervenciós sáv) eltérített.

- A devizaforrás hiányos szintetikus deviza-hitelezés valójában rövidlejáratú (a piaci folyamatokra érzékeny) devizában számolt derivatív ügyletekkel ellentételezett, lomha reagálású és hosszúlejáratú (devizaforrás hiányos) Ft-hiteleket ellentételeznek. A befektetési elem ellenére, az adós (mint fiktív befektető) nem tud kiszállni a hitel miatt abból a befektetési ügyletből, amelyen keresztül a bank a saját deviza-árfolyamnyereségét előállítja, és annak megfizetését az adós hosszúlejáratú Ft-hitelkötelezettségévé teszi. A bankrendszer, ha akarná sem tudná, de nem is akarta ilyen mennyiségű devizaforrással ellátni a Ft-hiteleit. De ha nincs forrása, akkor szüntelenül meg kell újítania a Ft-hitel számviteli és jogi feltételét, a szintetikus deviza ügyleteket. Kint kell tartaniuk mérlegen kívül az adóssal szembeni devizakövetelést, mert nem lehet mérlegen belül két pénznemben is követelni ugyanazt az adósságot. Illetve ha nem tudják partnerbank hiányában megújítani a derivatív befektetéseket, akkor devizaforrás hiányában (ami sosem volt nekik), a bankok hibájából dőlnek be a hitelek, és akkor a szolgáltatási szerződések is. Mint Izlandon, és csődöt kellett volna jelenteniük. Ez a megújítási kockázat leminősíti a bankokat, a partnerbankokat, az adósságot, mindent az ország pénzpiacán. Ezért ez is a Ft erősödése ellen hatott. Mégis, a pénzintézetek 2007. második felétől felpörgették a devizaalapú hitelezést, és ennek alapján a semennyire sem devizaelemű nem-jelzálogtípusú és a pénzügyi vállalkozások által is kínált pénzszolgáltatásokat (gépjármű vásárlások stb). A lobbijuk elérte, hogy a csúszó-leértékelésnek az intervenciós sáv változata ne akadályozza többé a derivatív lufi kipukkadását. Sőt ekkor érték el azt, hogy a szokásuk (kartelljük szokása) alapján a „mintha deviza közjogi követelésjoga, így az adósok bukásának átszámító-elszámoló felhatalmazása, jogszabályi alakot is öltsön, és a 250⁄2000. Korm. rendelet 9.§-át a hitelintézetekre kiegészíttették a 19. bekezdéssel. Így lett a hibridek neve „deviza-alapú. A megújítási kockázatról kezdettől fogva tudni lehetett, mármint a pénztermék forgalmazói pontosan tudták, hogy a partnerbankok a futamidő végéig nem lesznek hajlandók a saját minősítésüket kockáztatva, a derivatív ügyletekben részt venni. Ha nem lett volna B terve már a pénztermék bevezetésekor, de legkésőbb 2006-ban a forgalmazó bankok kevés döntéshozójának, nem az adósok dőltek volna be, hanem a bankok, és mind államosított bankként működtek volna tovább. Ehelyett a derivatív ügyletekbe a MNB szállt be (B-terv), miután a költségvetés terheként, és 3 nap alatt lebonyolított 21 milliárd EUR IMF-EK hitelt, amelyt 2008. szeptemberétől készítettek elő, és a kormány vett fel az ország adósságaként, a swapok partnerbanki tőkeszükségleteként jelentős részben, az MNB számára. 2008. október 31-gyel a partnerbankok egyszerre kiszálltak a szintetikus devizaügyletekből. Az MNB a derivativák díjait közel a százszorosára emelte a korábbi díjakhoz képest, és ebből a devizabevételből devizatartalékot képzett, amit a kereskedelmi bankok a deviza vételi és eladási árfolyam különbözetének 12-21 %-ra nyitásával 5-7%-ról, az adósokon szedett be a törlesztésekből.

- És végül a legfontosabb Ft-erősödést gátló tényező az volt, hogy ha egy ilyen hitelpiac a Ft ellen shortol, azaz a Ft romlására játszik, valójában a nyilvántartó devizák, a CHF, YEN, EUR drágulására a Ft-hoz képest, akkor ezt a devizaalapú hitelpiacot leértékeli a piac. A nemzeti valutához képest pedig felértékeli ezt a három devizát, és az európai derivatívpiacot ellátó USD-t. És ha lassan is, de drágul az adósnak is ez a fajta pénztermék. De négy év alatt a bankrendszer 5,6 millió devizaelemű hitelt helyezett ki csak a fogyasztóknak. Az összes ilyen hitel (vállalkozások, önkormányzatok, fogyasztók) értéke meghaladta az ország egy évi nettó költségvetésének az összegét, a 14-15 ezer milliárd Ft-ot. És ha exponenciális piramisjáték is ez a hitelezési gyakorlat, akkor előbb utóbb elfogy egy véges számú adósokból álló társadalom hitelfelvevő igénye is. Ha drágul ez a hitel, akkor a teherbíró képessége is. A piramisjáték, minden piramisjáték ettől omlik össze. Nincs több belépő a rendszerbe. És akkor exponálódik a befektetéssel vegyes hitel csapdája: nincs szintetikus deviza a fenntartásához, és nincs egyszeri devizaforrás a forintosításhoz. És a nyilvántartó devizák az egekbe szöknek, mert nincs a Ft-ot erősítő hibrid-hitel kihelyezés a piacon.

A deviza alapú hitel nyújtása

A hitelintézet tehát, nem az árfolyamkockázatát kezeli mérlegen kívüli derivatív ügyletekkel, (döntően swapokkal), hanem devizahiányt pótol ezzel, devizaforrást helyettesít az adóssal szembeni Ft-követeléshez, és Ft-forrást, TEHÁT NEM DEVIZAFORRÁST könyvel majd, hanem Ft-forrást a mérlegébe (MNB vonatkozó ábrája egy korábbi tanulmányából, amikor még nem leplezték a valóságot), a Ft-hitelhez. De hogy ezt megtehesse, mérlegen kívül shortol a Ft ellen, ezzel leértékeli a Ft-ot az adóssal szembeni devizakövetelés-számlával, egy derivatív devizaügyletben, amely a Lantos féle ítélet szerint is és a Genil féle(C-604/11. számú) hivatkozott EUB döntés alapján befektetési ügyletnek, és nem árfolyamkockázat-kezelésnek minősül.

Maga a bankrendszer állította elő szándékosan ezt a csapdát, és biztos volt abban, hogy nem az adósokat mentik meg, hanem az MNB levezényli partnerbankként a fizetésképtelenség miatti szerződésfelmondások idejére a devizaalapú hitelek számviteli és jogi rendjének fenntartását. Míg az adósok hibájából szűnnek meg a szerződések … De nem a bankok követelése az áldozataikkal szemben.

A devizaalapú hitelezés olyan pénztermék, amelyet korábban nem végezhettek volna betétgyűjtő és hitelező bankok, mert befektetési jogviszonyt is tartalmaz ez a pénztermék. Ebből következően egyszerre hitelkövetelés joga is, és befektetési elszámolásból eredő követelésjoga is van a banknak ebben a pénztermékben, mint jogviszonyban. „Kínai falnak nevezett protokoll választotta el egymástól a hitelező és befektetési bankot egykor. Ahogy a hitelező bankok tevékenységei egyre inkább belefolytak a nem szabályozott és nem ellenőrzött mérleg alatti derivatív pénzforgalomba, úgy kezdték egyre inkább használni ezt a nem ellenőrzött és nem szabályozott banki tevékenységet tőkekockázatuk elkerülésére a hitelezés során. Igaz, hogy ezzel a hitelezés kockázatát és egyre inkább az adós befektetői kockázata felé tolták. Ez az adós szerződési akaratának kialakításakor nem jelent meg, mert elhallgatták és dezinformálták ennek jelentőségéről az adósokat. És mindenki mást.

Az adós szerződési akarata hitelszerződés megkötésére irányult, míg a bank, hitellel vegyes befektetési szerződést kötött, mert a pénzszolgáltatási szerződés „hitel szava, a szerződés tárgya ilyen pénztermék (atipikus hibrid szerződést), amely utóbbi jogviszony-elem létrehozására az adósnak nem volt szerződési akarata, mert nem is tudott róla. Tehát a bank ilyen pénzterméket értékesített, de a szerződésben nem jelent meg ez a tény. Így a tartós jogviszony létrehozására nem volt a feleknek, kölcsönös és egybehangzó kifejezésével létrejött szerződési akarata. A bank devizaforrás hiányában, csak befektetésként előállított szintetikus devizával ellentételezett Ft-hitel-terméket tudott értékesíteni a pénzszolgáltatási szerződéssel, másként a szerződést nem tudta volna megkötni, az adós pedig ekként nem kötötte volna meg a szerződést, ha tudja, hogy ügyleti árfolyamkockázata biztosan bekövetkezik amiatt, hogy a devizatőkenyilvántartási számláját a bank szintetikus deviza előállítására befekteti. Ezzel ugyanis nem csak hitelkockázata, de deviza-befektetési kockázata is keletkezett, amely Ft elleni shortolás a pénzpiacon rendszerszinten, és a bank ezt az adósra hárítja a szerződésen keresztül. A hitel kihelyezése Ft erősödést, a követelés visszafizetésekor pedig devizadrágulást eredményez az adós terhére. Tehát az adósi kockázat nem piaci árfolyamkockázat, hanem az a bank által előállított ügyleti kockázat, a szintetikus devizaelőállító műveletek ügyleti kockázata, az adós hitelterheire átszámítottan. Mivel a bank befektetői pozícióba helyezte a pénzszolgáltatás során az adóst, a tudta és beleegyezése nélkül, így a pénzszolgáltatási szerződést is ekként kellett volna a banknak megkötnie. (EUB Genil ítélet.) Emiatt a felek szerződése nem jött létre. A felek egymásnak jogalap nélküli gazdagodással tartoznak, a szerződés alapján nem.

A bank az aláírt szerződésben a pénzügyi terméke befektetési tartalmát, és annak minden következményét szándékosan eltitkolta az adós elől, az általa foganatosítandó szerződés tartalmát illetően, a bank nem tárta fel a pénzszolgáltatási szerződésben értékesített pénzügyi termék összetett jellegét. Azt, hogy befektetéssel vegyes hitel a pénzügyi termék jogviszonya. Ahol a befektetés a devizaforrás hiányát, devizahelyettesítő derivatívával, azaz az adós devizatőke nyilvántartási számlájával végzett, a Ft-hitelt ellentételező és Ft-forrást előállító és mérlegen kívül végzett befektetéssel fedezte le. És ebben az esetben a befektetésekre vonatkozó banki kötelezettségeinek is eleget kellett volna tenni, de ezt a befektetési tevékenységet elhallgatta, és prudens kötelezettségeit a szerződés futamideje alatt megszegte. Az adós szerződési kockázata befektetői és hitelkockázat is volt egyben. Ezért nem csak szerződési akarat kölcsönösségének és egybehangzóságának hiánya állt elő, hanem az ilyen pénzügyi terméknek a pénzszolgáltatási szerződéssel való értékesítése során aláíratott szerződés is semmis a jogszabály megsértése miatt. Nem a szerződés valamely rendelkezése semmis, hanem maga a szerződés. (És ez a banki magatartás jóerkölcsbe is ütköző és tisztességtelen, mert a prudenciális követelményeknek a hitelintézet nem felelt meg a szerződés előkészítése, megkötése és a követelés érvényesítése alatt.)

A szerződési akaratnyilvánítás semmissége azt jelenti, hogy a pénzterméket (követelésjogok és tartozáskötelezettségek, mint majdani pénzszolgáltatási jogviszony szerződéses polgári jogi jogviszony tárgyaként) szolgáltatja az aláírt szerződés által, ez a szerződés megkötése alatt sem volt olyan mértékben ismert az adós előtt, hogy arra az adósnak szerződési akaratnyilvánítása érvényes lehessen. Mert minden ismerete, akaratnyilvánításhoz szükséges tudása a termékről, csak a banktól származhat, hibridre vonatkozó ÁSZF-ben meghirdetve, a pénzügyi instrumentumok tudás-gazdájától. A bank viszont, az adóssal szemben minden saját, és adósra vonatkozó prudenciális termékértékesítési szabályait megszegte a pénzügyi termék szerződés általi értékesítésekor. Ezért e szabályok megsértése miatt, a szerződési akaratnyilvánítás ugyan megtörtént a szerződés aláírásával, de az az utólagos felülvizsgálata alapján, a szerződéskötés a megkötésére visszamenő hatállyal semmis, mert szerződési akaratot kinyilvánítani csak olyan pénzügyi termékre lehet a szerződés aláírásával, amelyről az adós tudott, akarata a szolgáltatott pénztermékre kiterjedt, és egyező, és kölcsönös lehetett a bankéval. Olyan pénzterméket sem szolgáltathat bank, amelyet előzetesen nem hirdet meg ÁSZF-ben.

A devizaalapú hitelezés hungarikum. Nem azért, mert ne létezett volna máshol is szintetikus devizával, befektetéssel ellentételezett hitel. Hogy ezek a derivatívok hitelbe ágyazottan, mérgezett termékeknek minősülnek, az már a közgazdaság mindennapi ítélete. Magyarországon a hitelpiacon született egyetlen ilyen szerződés sem lehetett „jóerkölcs szerint való, ha megrendítő károkat okozhatott, és a bankrendszer ezt „tétlenül nézte. Hungarikum, mert nincs olyan ország, ahol a népet idegen devizában adósították volna el rendszerszinten. Hungarikum, mert a társadalom minden állami intézménye közreműködött a bankok jogsértésének elleplezésében, legalizálásában, meg nem szolgált nyereséghez jutásában, az adósok egzisztenciájának megrendítésében, a bankok felelősségének elhallgatásában. Abban is, hogy mindezekért az adósokat tegyék felelőssé, és embereket tettek tönkre, kergettek a halálba. Végül abban is, hogy a jogi önvédelem lehetőségétől is elzárják az adósokat az anyagi jogszabályok, és a perjog átírásával. A fogyasztóvédelem megtagadásával.

Felhasznált irodalom

1) Bethlendi András−Czeti Tamás−Krekó Judit−Nagy Márton−Palotai Dániel: MNB háttértanulmányok 2005⁄2 – A magánszektor devizahitelezésének mozgatórugói

2) Csávás Csaba−Szabó Rezső: A forint/deviza FX-swap szpredek mozgatórugói a Lehman-csőd utáni időszakban (MNB)

3) Mák István−Páles Judit: Az FX-swap piac szerepe a hazai pénzügyi rendszerben (MNB)

4) Páles Judit −Kuti Zsolt−Csávás Csaba: A devizaswapok szerepe a hazai bankrendszerben és a swappiac válság alatti működésének vizsgálata – MNB tanulmányok

5) Az Országgyűlés Fogyasztóvédelmi bizottságának 2013. február 25-én, hétfőn 10 óra 3 perckor a Képviselői Irodaház 562. számú tanácstermében megtartott üléséről jegyzőkönyv

6) Schepp Zoltán: Néhány gondolat a változó kamatozású devizafinanszírozás kockázatairól

7) Ami a devizahitelek mögött van – Kérdezze az MNB szakértőit! – Magyar Nemzeti Bank szakértői véleménye – http://forum.portfolio.hu/topic.php?t=11226&limit=20&order=0 (Portfólio.hu)

8) Balás Tamás−Nagy Márton: A devizahitelek forinthitelekre történő átváltása (MNB)

9) Kiss M. Norbert−Molnár Zoltán: Hogyan hatnak a devizapiaci szereplők a forintárfolyamra (MNB)

10) Tardos Ágnes: A Pénzügyi instrumentumok elszámolása IAS – US GAAP – magyar szabályozás (Bankszövetség)

11) Asztalos Gábor−Golobokov Szergej−Kurali Zoltán−Wolf Zoltán: A piac, amely majdnem működik (Bankszövetség)

12) Drágábbak lehetnek a devizahitelek ( Portfólio.hu cikk 2008. nov.10.)

13) Kellemes meglepetést okozott a Raiffeisen (Investor.hu cikk 2013. november 27.)

14) Pulai György−Reppa Zoltán: A végtörlesztésekhez kapcsolódóan bevezetett jegybanki euroeladási program kialakítása és megvalósítása

15) Csávás Csaba−Kóczán Gergely−Varga Lóránt: A főbb hazai pénzügyi piacok meghatározó szereplői és jellemző kereskedési stratégiái

16) Magyar Bankszövetség 2004. évi beszámoló

17) BME Üzleti Tudományok Intézete−Makrogazdasági pénzügyek (BMEGT35MN02) Képzés: Műszaki menedzser mesterszak MSc, Műszaki menedzser mesterszak – Pénzügyi specializáció, Pénzügy MA, Vezetés és szervezés MA – Előadás: Makropénzügyek – 5. Piacok és az instabilitás – A hazai devizahitelek banki finanszírozásának következtetései

18) Simor András (volt MNB jegybankelnök): Nem volt alternatívája a devizahitelnek

19) Balás Tamás−Móré Csaba: Likviditási kockázat a magyar bankrendszerben

20) Hoffmann Mihály−Kolozsi Pál Péter−Nagy Márton: A forintosítás időben elnyújtva csökkenti a jegybank mérlegét és így a forintlikviditást

21) Jelentés a pénzügyi stabilitásról – 2006. április MNB

22) Jelentés a pénzügyi stabilitásról – 2003. december MNB

23) Banai Ádám−Kollarik András−Szabó-Solticzky András: Az egynapos FX-swappiac topológiája

MNB-tanulmányok 108. (2013)

24) A forint-deviza FX-swap piac helyzete −ÁKK Monetáris elemzések 2005. október

25) Jelentés a pénzügyi stabilitásról−2005. április MNB

26) Egy rossz termékfejlesztésből rendszerszintű piaci kudarc −A hazai lakossági devizajelzáloghitelezés – Hitelintézeti Szemle, 14. évf. 1. szám, 2015. március, 5–29. oldal−Bethlendi András

27) Átalakulóban a magyar bankrendszer−Vitaindító a magyar bankrendszerre vonatkozó konszenzusos jövőkép kialakításához−MNB tanulmányok különszám /112. szám

28) Jelentés a pénzügyi stabilitásról−2009. április MNB

29) Jelentés a pénzügyi stabilitásról−2012. április MNB

30) Asztalos László: A globális pénzteremtés kettős körforgása (A „parallel banking pénz- és inflációelméleti alapjai)