A befektetés-biznisz a devizaalapú hitel pénztermékben

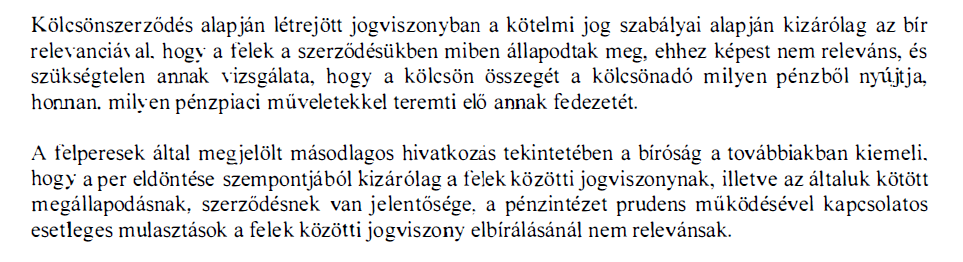

Egy másodfokú ítéletből ideidézett két bekezdés, alapvetően téves a pénzszolgáltatási kötelmi jogviszony fogalmára, mert releváns: miben állapodott meg valójában a bank és adósa És amiben megállapodtak a szolgáltató azt a pénzszolgáltatást nyújtja-e? A tartós jogviszony alatt a hitelt folyamatosan nyújtja a szolgáltató bank. Az valóban irreleváns az adós szempontjából, hogy a számvitel (Szám. tv. és 250/2000. Kormány rendelet) számlanyilvántartási szabályai szerint, a Hpt. szerinti hitelpénz-szolgáltatást a magán szerződés megkötésével induló tartós jogviszonyban, mint hitelszámla-követelést hogyan tartja fenn és követeli a pénzszolgáltató bank. Feltéve, hogy más jogviszony ebben a közpénzt előállító jogviszonyban a felek között nem jön létre. Ha a hitelből származtatott, azzal szerves, és elválaszthatatlan jogviszony kötelezettségeit is érvényesíti a bank a tartós jogviszonyban a hiteladósával szemben, az viszont már az adósra is tartozik, mert a bank a tudta és beleegyezése nélkül, nem nyújthat az adósnak ilyen hitelpénzterméket.

A devizaalapú Ft-hitelben (250/2000. Korm.rendelet 9.§./19/ bek. az ilyen többletjogviszony számviteli nyilvántartását teremtette meg 2008. január 1. napjától, vagyis ettől kezdődően legalizálta a jogalkotó egyáltalán ennek lehetőségét, addig illegális volt) az ilyen pénztermék létét. Akkor ez releváns tartalma az adós kötelezettségének, releváns tartalma a felek jogviszonyának, vizsgálandó a szerződésben, a tartós jogviszony teljesülésének, és a tartós jogviszony hatálya alatti időre vonatkozóan. Hiszen a felek jogai, és kötelezettségei a jogalkalmazói felülvizsgálatnak az, hogy a teljesedésben ment és ténylegesen érvényesített követelésjogok, és tartozáskötelezettségek (együttesen ez a pénztermék), amelyek a szerződés tartalmát jelentik, a felek által megkötött pénzszolgáltatási magánszerződésből levezethetők-e? Ez a jogalkalmazó feladata a perbeli kereset alapján, bizonyítási eljárás keretében. És mérlegelnie kell, ha az adós azt állítja, hogy a hitelviszonyon túl, az adóssal szemben, a bank olyan követelésjogot is érvényesített-e, realizált-e a tartós jogviszonyban a követelésjoga gyakorlásakor, amely az aláírt szerződésből, és a részét képező pénztermék leírásból (ÁSZF-ből) le nem vezethető jogviszony banki követelésjogán is alapul. Ha az adós azt állítja, hogy igen, és ezt bizonyítja is, bizonyítási indítványában meg is nevezi ennek tényeit, jogi tényeit, és jogalakító tényeit és mindezek bizonyítékait, akkor a bíróság ezt figyelmen kívül nem hagyhatja, mert ez a kereset tartalma, és a bíróság nincs abban a helyzetben, hogy alkotmányos kötelezettségét ne teljesítse. Különösen akkor, ha az EUB több kötelező jogértelmezését figyelmen kívül hagyja ebben a kérdésben. A Genil ítélettel kapcsolatban például, nem ismerik fel a magyar bírák, a Lantos féle ítélettől való különbséget, sem az utóbbi valós tartalmát. Semmi jelentőséget nem tulajdonítanak a pénzszolgáltatási jogviszonyok különlegességének az egész közjog és magánjog keretében, és a magánszerződésekben elfoglalt speciális szerepének, és minden más magánszerződéstől különböző jelentőségének és tartalmának. Ezek a következők

- A pénzszolgáltatási szerződések közpénz (Ft) előállítása magánszerződések által.

- A hitelintézet tehát a semmiből Ft-hitel követelést állít elő egy adóssal szemben, amely követelést az adós megfizeti részletekben, így az általa megtermelt pénzzel, törlesztésekkel, a bank saját bevételeként, kivonja a hitelpénzt a gazdaságból a futamidő végéig.

- A hitelszámla követelés az adóssal szemben, egyben az adós rendelkezésére bocsátott tőkéje. A bank a hiteltőkét, és annak kamatos kamatának összegével növelt visszafizetendő hitelt tartja nyilván számlán, az adóssal szemben.

- Az adós e tőkéjére tekintettel jogosult lehívni a banktól Ft pénzeszközt, de ez nem kölcsön, nem is bankkölcsön a jogviszonyt tartalmát illetően, bár ezt a köznyelv, de még a banki tájékoztatás is ekként nevezi meg, mert az adós ezt nem fizeti vissza, a hitelét törleszti. Ez a két Ft összeg és pénzeszköz nominálisan sem egyezik meg. Az adós által lehívható pénzeszköz nem a hitelszámláról történik, hiszen az a semmiből keletkezik jóváírással, csak mérlegfedezete van, de tőkefedezete nincs a bank részéről. A hitelnek a kamatkövetelésen felüli tőkerészének felel csak meg az adósnak, más mérlegrovaton jegyzett likviditásából kifizetett pénzeszköz.

- A hitelviszony az adóssal szembeni, tőketartalom nélküli számlakövetelése a banknak, amit az adós megtermelt pénzével, hiteltörlesztő részleteivel tölt fel megtermelt tőkévé, amelynek arányában a bank bevételezi a hitelszámláról a befizetett megtermelt tökét, és csökkenti az adóssal szembeni követelést (kivonja a forgalomból a levegőpénzt).

- A hitelt a bank nem látja el tőke-tartalommal, ezért nincs a követelésnek a bank részéről tőkekockázata és igénye. (A semmiből létrehozott fedezetlen és forrás nélküli pénzkövetelés.) De a bank köteles a mérlegben vagy forrással, vagy vagyoni értékkel lefedezni (utóbbi mérlegen kívüli fedezeti ügylet is lehet, amelyből mérlegen belüli derivatív forrást is könyvelhet). A hitelnek ezek számviteli feltételei is és jogi feltételei is a közpénz létrehozásának hitelkövetelés formájában.

- A klasszikus hitelforrásokat a banknak csak egy pillanatra elegendő forrásként bejegyeznie, mert ezekkel mint eszközökkel a bank ezt követően szabadon rendelkezik. (A betétesek állományából a jogszabályok, és az MNB szabályai alapján forrásként jóváírható meghatározott %-ával a bank szabadon a saját eszközeként rendelkezhet hitelek fedezésére. A másik forrása a jelzálogszerződésekre alapított jelzálog értékpapírból származó bevétele. A harmadik a külső forrás, amikor egy partner-bankkal szemben hitelkötelezettséget vállal, míg a partnerbank hitelkövetelést vezet számlán. Ez sem jár tőkemozgással, és az ilyen külső tartozás, díjazás ellenében történik, és a díj megfizetésével akár a partnerek ki is vezethetik a könyveikből az ilyen követelés-tartozásokat, vagy zsírójukban egymással egyéb portfóliókban is elszámolhatják.) Így teremt hitellikviditást egy bank.

- Ha forrás-likviditása nincs a hitelteremtéshez, akkor nem hitelezhet, csak a vagyona terhére, amit egy bank nem kockáztat meg. Ellenben a kilencvenes évek óta, Magyarországon pedig 2003. év végétől derivatív ügyletekkel, forrás helyettesítő pénzekkel is ellentételezik a hiteleket illegálisan. Azonban ennek a hitelkövetelésre való elszámolhatósága devizaalapon csak 2008. január 1-től lehetséges. Pedig egy vállalkozás, így a bank is, csak azt követelheti az adóstól, amit a számvitele szabályai szerint az adóssal szemben nyilvántarthat (lex specialis). És amit érvényesíthet is a pénzszolgáltatásra vonatkozó különös szabályok alapján: Hpt. (hitelkövetelés), és a befektetésre vonatkozó szabályok alapján (derivatív-hitel számlakövetelés) a tőkepiaci tv. és a befektetési tv. alapján. Az általánosnak minősülő szabályt, a magánjogi szerződések, ilyen a pénzszolgáltatási szerződés is általában szabályozó Ptk. csak ezeket követően, az ezekben a speciális és különös szabályokban nem szabályozott kérdésekben alkalmazhatja a jogalkotó (lex specialis derogat lege generali elv). A magyar bíróságok a legritkább esetben alkalmazzák ezt a jogelvet, és jogalkalmazói elvet, ezzel jogellenesen járnak el rendszerszinten.

- A deviza külső forrástól a jog mindhárom szinten hierarchiájában megkülönbözteti a forráspénzt helyettesítő deviza derivatívákat, azaz a hiteltermékből származtatott bankközi ellentételező ügyleteket. A deviza külső forrás ugyanis a bank devizaszámla-tartozása a partnerbanknak. Míg a deviza derivatíva az adós devizatartozása a Ft-ot hitelező kereskedelmi bankjával szemben. Az előbbi esetén derivatívával, a saját adósságszámlájával mérlegen kívül a hitelező bank kezeli a saját devizaárfolyam-kockázatát. Ilyenkor a derivatíva nem befektetés, piaci árfolyamkockázat kezelése. Erre vonatkozik az EUB Lantos féle ítélete. Amely a jogalkalmazóink által nem alkalmazott utasításokat is tartalmaz arra, hogy a tagállami bíróságoknak fel kell tárnia azt, hogy ilyen – az adós szempontjából – befektetésnek nem minősülő árfolyamkezelő befektetésről van-e szó? Szemben azzal, ha a bank, az adóssal szembeni deviza-nyilvántartási számlán vezetett adóssal szembeni devizakövetelését viszi mérlegen kívül a hitelviszony fedezésére derivatív ügyletbe, mert az, az adós szempontjából is befektetési deviza-derivatíva ügylet. És az ilyen jogviszony befektetéssel vegyes hitelnek minősül, és minden ilyen devizaalapú hitel befektetéssel vegyes hitel. És az ilyen jogviszonyra a felek pénzszolgáltatásának megítélésekor, mind a befektetési törvény, mind a Hpt. szabályait együttesen kell alkalmazni a felek szerződésére (Genil ítélet).

- A magyar kereskedelmi bankok, a devizaalapú Ft-hiteleket mint pénztermékeket, nem ekként, ezeknek a jogszabályoknak együttesen megfelelő pénzszolgáltatási szerződésekben értékesítették. Ezért e szerződések nem jöttek létre egyező, és kölcsönös akaratnyilvánítással. A pénztermék értékesítésének jogellenessége miatt a szerződések semmisek lennének, ha létre is jöttek volna. A bank az adóssal szembeni prudenciális kötelezettségeit, különösen egy befektetői pozícióba helyezett adóssal szemben megszegték, és ezért is semmis a szerződés. Ugyanakkor a bank önmagára vonatkozó prudenciális hitelező kötelezettségeit is megszegte, mert nem volt az ilyen összetett hibrid pénztermékre és hibrid pénzszolgáltatási jogviszonyra, előre meghirdetett termékleíró ÁSZF-je. Vagyis jóerkölcsbe ütközik a szerződés, és tisztességtelen is.

- Minden pénzszolgáltatási szerződés, banki pénztermék értékesítése magánszerződés által. Ahol a pénztermék az a mód, ahogyan a kereskedelmi bank puhajegybankpénzt (közpénzt) állít elő.

- A pénzforgalomban a mérlegen belüli (vonal feletti banking) és a mérlegen kívüli (vonal alatti banking), akár tőkemozgással, akár tőkemozgás nélkül virtuálisan, akár tényleges pénzváltással, akár virtuális pénznemátszámítással végzett forgalom, valóságosként, és valóságos piaci hatással jelenik meg. Így devizaárfolyam változások is.

- A devizaalapú Ft-hitel pénztermékek minden esetben a Ft-hiteltőke, és a Ft-törlesztések pénzneme elleni shortolás. Azaz az adóssal szemben a Ft-hitel tartozása a nyilvántartó deviza árfolyam-emelkedésével törvényszerűen meg fog emelkedni, és ennek arányában hiteltörlesztő Ft törvényszerűen le fog értékelődni. Így amire a törlesztés vonatkozik, a visszafizetendő hitel (tőke+kamatos kamat) megnövekszik, plusz az a Ft leértékelődik, amivel törleszti az adós. (Egyszeri banki külső devizatartozás, mint forrás esetén ilyen hatása nincs a devizaárfolyamnak a visszafizetendő tőkére. És a derivatív befektetési ügylet hiányában Ft elleni shortolás sem téríti el kedvezőtlen irányban a nyilvántartó deviza árfolyamát a Ft-hoz képest, mind a tőkére, mind a törlesztés reálértékére számítottan. Az MNB egyszeri devizaforrással látta el a magyar kereskedelmi bankok fogyasztói devizaalapú Ft jelzáloghitelét, ezért leváltotta ezzel a derivatív devizahitel ügyleteket, és ezért nem emelkedhet tovább deviza-árfolyamveszteség Ft-ra számításával az adós Ft-hitele. Ez is megmutatja, milyen egy Ft hitel az adósra nézve következményeiben, és miben különbözik a derivatívákkal ellentételezett Ft-hitelhez képest. Ennek ne lenne relevanciája egy szerződés megítélésében???)

- A pénzszolgáltatás közjogi eleméről is „megfeledkezik a magyar jogalkalmazó bíróság. Arról is, hogy közpénzelőállítás történik minden egyes devizaalapú hitelben, de a hitelintézetek különleges jogi státuszáról, prudenciális kötelezettségéről is megfeledkezik. Egy bank különleges jogalany, közpénzt állít elő, közpénzelőállító (ÁSZF-ben leírt) pénztermékeiket pénzszolgáltatási magánszerződésben értékesítik, az általuk kötött pénzszolgáltatási szerződésekre nem a Ptk., hanem a Hpt. vonatkozik. A bankok követelésjogát és az adósok tartozáskötelezettségét a pénzügyi termék határozza meg, és nem a felek jogviszonyát létrehozó szerződés tartalmazza, amely egyébként is csak elindítja a pénzszolgáltatás tartós jogviszonyát, amely tartósan, és folyamatosan fennáll a hitelszámla formájában a szerződés hatálya alatt. A hitelre nyújtott pénzeszköz kifizetésével nem befejeződik, nem teljesül a pénzszolgáltatás, hanem elkezdődik. Ez a kifizetett pénzeszköz nem pénzkölcsön jogi értelemben, mert ezt az adós sohasem fizeti vissza, ez ugyanis a saját hiteltőkéjének banki kezelésére tekintettel lehívott eszköz, és nem pénzszolgáltatás. A hitel a pénz. És az adós a hitelt fizeti vissza, a bank is ezt tartja nyilván Ft-hitelszámla-követelésként az adóssal szemben, mint megfizetendő-, és nem visszafizetendő tartozást. A bank közjogi státuszát nem csak létrejöttének, de megszűnésének, felszámolásának, végelszámolásának, működési engedélyezésének, a minden más vállalkozástól különböző szabályai is jelzik. A közpénz (puha jegybankpénz) létrehozásának a speciális és különleges szabályozása pedig a pénzszolgáltatásnak minden más szolgáltatástól megkülönböztetett speciális és különleges szabályai fémjelzik. Az ilyen pénztermék értékesítését pénzszolgáltatásként szerződés által, szinten különleges szabályok különböztetik meg minden más közszolgáltatási szerződéstől. Ezért egyetlen jogalkalmazónak sincs semmilyen jogalapja arra, hogy az ítéletből idézett első bekezdést jogi koncepcióként a jogrendszer fölé helyezze, és a jogot figyelmen kívül hagyja. Különösen nem, ha az adós az említett állításokat a keresetlevele tartalmává tette, a pénztermékre vonatkozóan bizonyítékokat csatolt, és ezek az egyedi szerződés részét képező pénztermék egyedi bizonyítékai! Továbbá mindezeknek az adós saját számlaforgalmában tetten érhető történéseket bizonyítékként megjelölte, és a banktól beszerezni kérte bizonyítási indítványában!

- Megjegyezzük, hogy a hitelintézetektől a pénzügyi vállalkozásoknak nincs hitelezési joga, ezért hitelkövetelés jellemzőit mutató devizaalapú követelése sem lehet, erre sem engedélye, sem jogszabályi felhatalmazása nem volt pénzügyi vállalkozásoknak! (Máshol, ilyen jogalanyú ügyekben ezt bővebben kifejtjük.) A magyar bíróságok még a hitelintézetek és a pénzügyi vállalkozások között sem tudnak különbséget tenni, hogy ezek nem egyenjogúak abban, és nincs egyforma jogosultságuk pénztermékeket értékesítő pénzszolgáltatási szerződések megkötése során. Még a működési engedélyeket sem tudják értelmezni, mire terjednek, és terjedhetnek ki, és milyen jogszabályok alapján. Ahogyan az egész EU jogrendszerről, tisztelet a kivételnek, sincs alapos ismeretük. A pénzszolgáltatásról pedig sem közgazdasági, sem jogi ismereteik nincsenek. Tisztelet a kivételeknek.

Az idézett második bekezdés téved a banki prudencia egyedi megítélését illetően. A banknak nem csak hitelintézeti, közpénzelőállító prudenciális kötelezettségei vannak, hanem az adóssal szemben is fennállnak a hitelpénz előállításának prudenciális kötelezettségei a pénzszolgáltatási szerződéssel kapcsolatban. Hogy melyek ezek, azt a Hpt. és a befektetői pozíciót elfoglaló (belehelyezett) hiteladósra vonatkozóan a befektetésre vonatkozó banki közreműködés, és a befektetési, és a befektetéssel vegyes hitelezési előírása foglalják magukban. Az EUB bírósága még a peres eljárásra vonatkozóan is utasításokat adott minden további jogalkalmazásra, hogy a bíróságnak hogyan kell eljárnia, és a banki prudenciát hogyan, milyen körben kell számon kérnie. Semmit nem tartanak be ebből a magyar bíróságok. Nem is csoda, ha egy ítélőtáblai elnök nyilvánosan kijelenti, hogy az EUB csak egy úri klub, és ítéletei nem kötelezők a magyar bíróságra.

(Megjegyezzük, hogy a vállalkozók által kapott devizaalapú hitelek forintosítása is megtörténik a még fel nem mondott szerződések esetén, az un. Növekedési hitellel történő leváltásuk által, a hitelképes vállalkozások esetén.)